本文

国民健康保険料の算定方法

保険料の納付義務者は世帯主です。世帯内の被保険者の保険料を合算して、世帯主宛に通知書や納付書をお送りします。なお、世帯主が職場の健康保険や後期高齢者医療の被保険者の場合でも、世帯主が納付義務者になります。

決定した年間保険料額は毎年6月にお送りします。また、年度途中で加入・脱退をされた人の保険料は月割りで計算するため、加入日の当月分から喪失日の前月分までかかります。

保険料の納付方法や納期限については、「保険料の納付方法」のページをご確認ください。

国民健康保険料の算定方法

毎年度の医療費の見込額及び介護納付金分の納付に必要となる額等から、国の補助金・市費の繰入金分・被保険者の自己負担分等を除いたものを保険料の総額としています。

この保険料の総額が、被保険者に負担いただく国民健康保険料となり、大阪府統一保険料率になっています。

また国民健康保険料は、医療保険分・後期高齢者支援金等分・介護納付金分(注1)からなり、経済力に応じた負担である「所得割」、被保険者の人数に応じた負担である「均等割」、世帯毎の負担である「平等割」(医療保険分・後期高齢者支援金等分のみ)について、それぞれ保険料率をもとに算出します。

国民健康保険料の計算のしかた

国民健康保険料は、医療保険分と後期高齢者支援金等分と介護納付金分(注1)からなり、それぞれ下の表の保険料率から算出した所得割額、均等割額、平等割額の合計額が、1年間の国民健康保険料となります。

令和7年度国民健康保険料は次の算式で計算しています

医療保険分 (賦課限度額 65万円)

(1)被保険者の基礎控除後の総所得金額等(注2)×9.30%=所得割額

(2)被保険者数×34,424円=均等割額

(3)一世帯につき×33,574円(注3)=平等割額

(1)+(2)+(3)=1年間の医療保険分

後期高齢者支援金等分 (賦課限度額 24万円)

(4)被保険者の基礎控除後の総所得金額等(注2)×3.02%=所得割額

(5)被保険者数×11,034円=均等割額

(6)一世帯につき×10,761円(注4)=平等割額

(4)+(5)+(6)=1年間の後期高齢者支援金等分

介護納付金分 (賦課限度額 17万円)

(7)被保険者の基礎控除後の総所得金額等(注2)×2.56%=所得割額

(8)被保険者数×18,784円=均等割額

(7)+(8)=1年間の介護納付金分

注釈・注意点

- 注1:40歳から64歳までの被保険者には介護納付金分がかかります。

- 注2:下の「基礎控除後の総所得金額等の算定方法」をご参照ください。

- 注3:国民健康保険から後期高齢者医療保険への移行により単身世帯となる場合、移行後5年目までの世帯は16,787円、移行後6年目から8年目までの世帯は25,181円になります。

- 注4:国民健康保険から後期高齢者医療保険への移行により単身世帯となる場合、移行後5年目までの世帯は5,380円、移行後6年目から8年目までの世帯は8,071円になります。

- 国民健康保険から後期高齢者医療保険への移行により単身世帯となる方については、「国民健康保険料の軽減・減免」の「後期高齢者医療制度に移行する場合、国民健康保険に残った方の保険料軽減」をご参照ください。

- 市外からの転入などにより加入された人について、保険料の計算には加入者の所得の状況が必要なため、高槻市から旧住所の市町村へ所得照会をしたり、加入者に所得の申告をしていただくことがあります。このような場合には、まず、均等割額と平等割額のみで計算し、所得状況が把握でき次第再計算して保険料の変更通知をお送りしますので、ご了承ください。

基礎控除後の総所得金額等の算定方法

基礎控除後の総所得金額等

総所得金額等-基礎控除金額

- 地方税法第314条の2第1項及び高槻市国民健康保険条例に規定する所得の合計額から基礎控除額(43万円※)を控除した金額をいいます。なお、総所得金額には非課税所得(主に遺族年金・障がい年金)は含まれません。

※合計所得金額が2,400万円を超える場合、合計所得金額に応じて以下のとおり基礎控除額が段階的に引き下がります。

合計所得金額

2,400万円超2,450万円以下…基礎控除額29万円

2,450万円超2,500万円以下…基礎控除額15万円

2,500万円超…基礎控除額適用なし - 基礎控除後の総所得金額等は被保険者ごとに計算します。

- 雑損失の繰越控除の適用はありません。

主な所得金額の計算方法

- 給与所得の場合

給与所得(給与収入金額-給与所得控除額) - 公的年金所得の場合

年金所得(年金収入金額-公的年金等控除額) - その他の所得の場合(事業所得、特別控除後の譲渡所得)

収入金額-必要経費

給与所得と年金所得の詳しい計算方法は「所得と控除」を参考にしてください。

保険料計算例

端数処理により実際の金額と異なる場合があります。基礎控除後の総所得金額等の算出方法は、上の「主な基礎控除後の総所得金額等の算定方法」をご参照ください。

● 世帯主(65歳): 年金収入250万円 (基礎控除後の総所得金額等=年金所得140万円-基礎控除43万円= 97万円)

● 配偶者(60歳): 給与収入200万円 (基礎控除後の総所得金額等=給与所得132万円-基礎控除43万円= 89万円)

医療保険分

所得割額 (97万円+89万円)×9.30%=172,980円

均等割額 2人 ×34,424円=68,848円

平等割額 33,574 円

小計 275,402円

後期高齢者支援金等分

所得割額 (97万円+89万円)×3.02%=56,172円

均等割額 2人 ×11,034円=22,068円

平等割額 10,761円

小計 89,001円

介護納付金分(65歳未満の配偶者分)

所得割額 89万円×2.56%=22,784円

均等割額 1人 ×18,784円=18,784円

小計 41,568円

国民健康保険料 合計 405,971円 (275,402円+89,001円+41,568円)

国民健康保険と介護保険制度

40歳から64歳までの人(第2号被保険者)の国民健康保険料は、医療保険分・後期高齢者支援金等分の他に介護納付金分が含まれています。65歳以上の人(第1号被保険者)は、医療保険分・後期高齢者支援金等分のみを国民健康保険料として納め、介護保険料は別に納めます。また、40歳未満の人は、介護納付金分の保険料負担はありません。

- 40歳未満の人:国民健康保険料(医療保険分+後期高齢者支援金等分)

- 40歳から64歳までの人(第2号被保険者):国民健康保険料(医療保険分+後期高齢者支援金等分+介護納付金分)

- 65歳以上の人(第1号被保険者):国民健康保険料(医療保険分+後期高齢者支援金等分)、介護保険料

年度の途中に40歳になる人の介護保険分

年度の途中に40歳になる人は、40歳になる月(ただし1日生まれの人はその前月)から介護納付金分を合わせて国民健康保険料を納めますので、40歳になった月またはその翌月に、介護納付金分を上乗せした国民健康保険料を通知します。

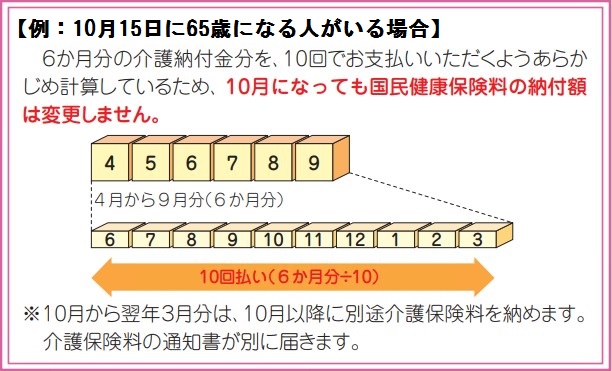

年度の途中に65歳になる人の介護保険分

年度のはじめに、65歳になる月の前月分(ただし1日生まれの人はその前々月分)までの介護納付金分の額を計算し、医療保険分と合わせた額を年度内に10ヶ月に分けて納めます。すなわち、65歳になり第1号被保険者分の介護保険料を納めるようになった後も、その年度については介護納付金分を合わせた国民健康保険料を納めることになります。

第1号被保険者分の介護保険料については、次のリンクをご覧ください。

国民健康保険加入者で「介護保険適用除外施設」に入所、入院中の人は、介護保険の2号被保険者としない特例が設けられています

一度届け出をすれば、介護納付金分を納付する必要がなくなります。申請には施設の入所証明が必要です。