本文

確定申告書作成の際の住民税に関する注意点

確定申告書の「配偶者や親族に関する事項」「住民税に関する事項」の記入について

確定申告書(第二表)の「配偶者や親族に関する事項」「住民税に関する事項」の内容は、市・府民税の算定に使用します。所得税額に影響がなくても、該当する項目があれば記載してください。記載がない場合、市・府民税決定の際に適用することができません。(市・府民税額等に影響する場合があります)

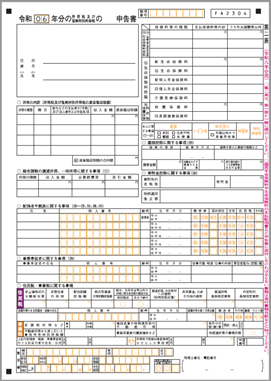

確定申告書 第二表

下半分拡大

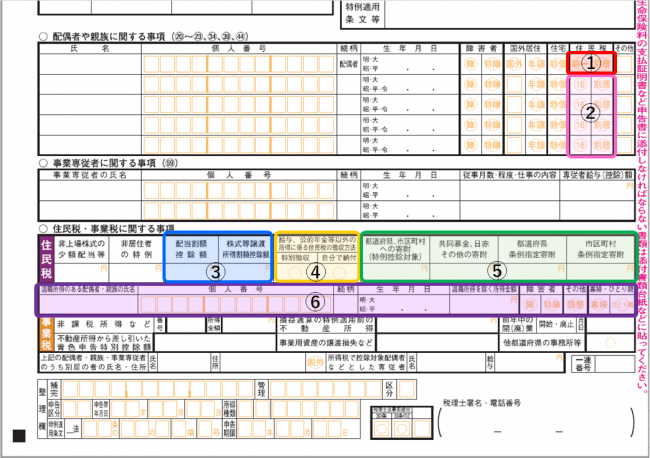

同一生計配偶者

(画像中の番号1)

合計所得金額が1,000万円を超える納税者に、同一生計配偶者(本人と生計を一にし、合計所得金額が48万円未満の配偶者)がいる場合、「同一」に丸をしてください。

16歳未満の扶養親族

(画像中の番号2)

16歳未満の扶養親族には控除額がありませんので、所得税の算定には影響しません。しかし、市・府民税の算定では課税か非課税かの判定に扶養親族の人数が影響します。また、各種行政サービスにおける負担額や支出額等の算定に影響する場合があります。

なお、年末調整等で源泉徴収票に記載があったとしても、確定申告書に記載がない場合は、原則として扶養を除いたと判断します。

「配偶者や親族に関する事項」に記入した扶養されている方の氏名、個人番号等を記入していただき、「住民税」の項目の「16」を丸で囲ってください。

配当割額控除額・株式等譲渡所得割額控除額

(画像中の番号3)

配当所得や株式等譲渡所得を申告しており、特別徴収された市・府民税(配当割額・株式等譲渡所得割額)がある場合は、「配当割額控除額」・「株式等譲渡所得割額控除額」欄に特別徴収された市・府民税(配当割額・株式等譲渡所得割額)をそれぞれ正しく記載いただくと、市・府民税の税額控除が適用されます。

給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択

(画像中の番号4)

給与(主たる給与)・公的年金に係る所得以外に副業や一時所得など、他の所得がある場合は、その分の税額を、全額給与から差引き(特別徴収)するか、納付書等で納付(普通徴収)するか選択できます。

選択されていなければ、原則、特別徴収となります。

寄附金税額控除

(画像中の番号5)

市・府民税で控除対象となる寄附金を確定申告している場合は、「寄附金税額控除」の欄に対象となる寄附金額をそれぞれ正しく記載いただくと、市・府民税の税額控除が適用されます。(この住民税に関する事項に記入がなく、寄附金額が以下のどれに該当するかが不明な場合、市・府民税では寄附金税額控除を適用することができません。)

ふるさと納税は、「都道府県、市区町村への寄附(特別控除対象)」へ記入してください。

共同募金会への寄附は、高槻市に在住の方の場合、大阪府共同募金会(※寄附先の共同募金会の所在する都道府県内に寄附者が住所を有している必要があります)への寄附が対象になります。

日本赤十字社への寄附も、居住地の都道府県支部に寄付の場合のみ適用となります。

対象となる寄附金額を「共同募金、日赤その他の寄附」へ記入してください。

高槻市の条例指定寄附は、大阪府の3号指定寄附に準じています(高槻市市税条例第22条の2、高槻市税条例施行規則第7条の2)。

大阪府の3号指定寄附に該当する寄附は、「都道府県条例指定寄附」「市区町村条例指定寄附」の両方に、大阪府の4号指定寄附に該当する寄附は「都道府県条例指定寄附」にのみ記入してください。

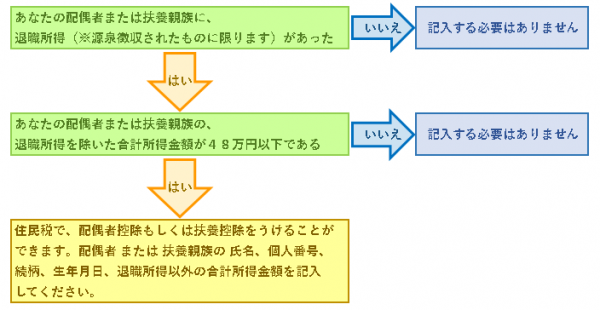

退職所得のある配偶者・親族の氏名等

(画像中の番号6)

個人住民税では、扶養親族等の要件とされる合計所得金額等には、退職所得(源泉徴収されたものに限ります。以下同じです。)の金額は含めないこととされています。

令和6年中に退職所得のある配偶者又は親族等の合計所得金額から退職所得の金額を除いて計算した結果、あなたが個人住民税の配偶者(特別)控除、扶養控除等を受けることできる場合には、その配偶者又は親族等の氏名・マイナンバー(個人番号)・続柄・生年月日・令和6年中の合計所得金額から退職所得を除いた金額を記入します。

(「令和6年分 所得税及び復興特別所得税の確定申告の手引き」より抜粋)

「退職所得のある配偶者・親族の氏名」から「退職所得を除く所得金額」までについて

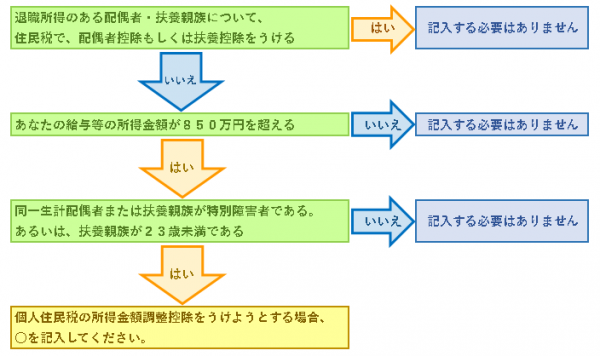

「障害者」の欄について

退職所得のある配偶者・扶養親族が障がい者に該当する場合に記入します。

「その他」の欄について

個人住民税の所得金額調整控除の適用を受ける場合に記入します。

「寡婦・ひとり親」の欄について

次に該当する場合、該当する欄に○を記入します。

寡婦:退職所得のある扶養親族がいることにより、あなたが寡婦に該当する場合

ひとり親:退職所得のある扶養親族がいることにより、あなたがひとり親に該当する場合

特例適用条文等

住宅ローン控除の適用を受けられる場合

「特例適用条文等」の欄に居住開始年月日、特定取得等に該当するかの記載をお願いします。

確定申告書の作成方法については国税庁ホームページ確定申告書等作成コーナーをご参照ください。

所得税の確定申告(国税庁ホームページ)<外部リンク>